コラム2.住宅購入時の資金計画の立て方

| 2.購入時の資金計画 | 3.購入時の諸費用とは |

| 4.住宅ローン金利の種類 | 5.住宅ローンの審査項目 |

| 6.ペアローンと収入合算 | 7.住宅ローンの事前審査 |

はじめての住宅購入も安心。専門家がわかりやすく解説します。

個人が住宅を購入する場合、購入資金の一部として借入金を充当する場合や、現在住んでいる自宅を売却して得られる資金を充当する場合には、資金計画が大変重要になります。

自己資金

お客様自身の預貯金などをさしますが、財形貯蓄や定期貯金・株式など、現金化に時間を要するものには注意が必要です。また、親からの資金援助を受ける場合には贈与税にも注意するようにしましょう。

買い替え資金

自宅の売却代金を買い替え先の物件購入代金として充てる場合、資金調達ができる時期や譲渡所得税などに注意が必要です。また、現住居が住宅ローンの返済中である場合は、残債額を差し引いた後の手取り額がいくらになるかも確認しておくことが大切です。

住宅ローン

住宅ローンを利用する場合、金融機関による借入審査がありますので、どのような住宅融資で、いくらまで利用可能なのかをチェックする必要があります。また、住宅ローンは通常「借入できる額」と「返済できる額」とは異なります。

お客様ごと異なったライフプランがあります。

例えば「現在の家賃とほぼ同じ位で返済していきたい」と考えるお客様や、「もっと借入はできるけど毎月の教育資金の積立てがあるので、余裕をもった借入をしたい」等、さまざまです。

希望の返済額から逆算した借入額は、計算上の借入限度額とは同額と限りません。

「いくら借入できるか」よりも「いくら返済できるか」がより重要です。

老後の「住居費」にご注意!

定年を迎えた後の家計収支って、イメージされたことはありますか?

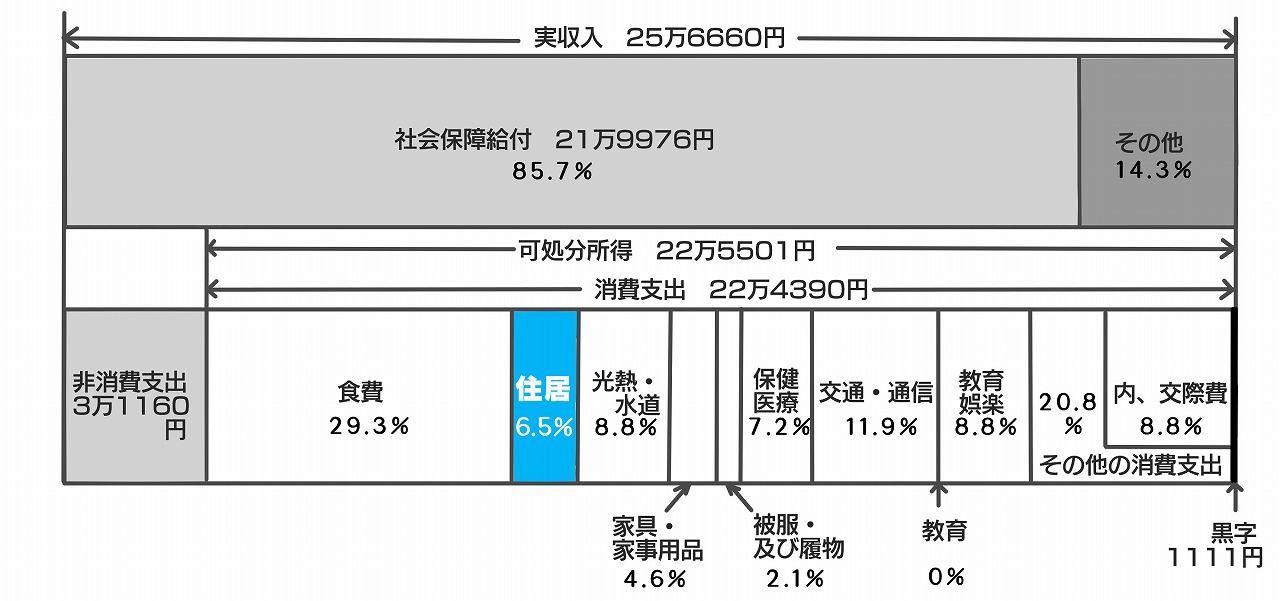

65歳以上の夫婦のみ無職世帯の家計収支-2020年-

(総務省「家計調査報告書(家計収支編)令和2年」より)

● 上の家計収支で「住居」の割合が6.5%(1万4585円)と低いのは、持ち家の方も含まれているからです。持ち家の方は固定資産税や火災保険、リフォーム代などの負担がありますが、賃貸の方は家賃のほかに、更新料や火災保険などが必要になります。