コラム4.住宅ローン金利の種類

| 2.購入時の資金計画 | 3.購入時の諸費用とは |

| 4.住宅ローン金利の種類 | 5.住宅ローンの審査項目 |

| 6.ペアローンと収入合算 | 7.住宅ローンの事前審査 |

はじめての住宅購入も安心。専門家がわかりやすく解説します。

住宅ローン金利タイプは、①固定金利型 ②変動金利型に大別され、それぞれが異なる指標を貸出金利の基準としています。

固定金利型

固定金利型の住宅ローンとは、返済期間中、借入金利が一定のものをさしますが、借入期間に応じて金利が段階的に設定されているものなど、その種類は多様化しています。

長期間にわたり金利が固定される住宅ローンは、主に「長期金利」が指標とされており、その他市場の動きも加味された上で決定されるというのが一般的です。

長期金利とは取引期間が1年以上の資金を貸し借りする際の金利をいい、日本では一般的に「新発10年国債の流通利回り」が指標金利とされています。

この長期金利の特徴は、その時々の国の金融政策の影響を受けるだけでなく、市場での長期資金の需要と供給や、将来の物価、景気がどのようになるかという予想も影響する点です。

つまり、長期金利は国の政策金利に直結しないため、ゼロ金利政策がとられていても金利が変化するのです。

また、一般的に短期金利よりも将来の予測で動く長期金利のほうが先に動く傾向があるので、変動金利型の住宅ローンの金利が上昇する前に、固定金利型住宅ローンの金利が上昇してしまう可能性が高いという特徴もあります。

変動金利型

変動金利型の住宅ローンとは返済期間中に適用される金利が変動する商品です。

変動金利型の住宅ローンにおける金利は「短期プライムレート」を基準として、毎年4月と10月の年2回、金利の見直しを行うというのが一般的です。

ただ、返済額そのものは5年間一定に保たれる仕組みになっています。

金利の基準となっている短期プライムレートとは、銀行が会社にお金を貸すときの最も良い条件での金利で、貸出期間が短期(1年未満)のものをいいます。

つまり銀行が優良と判断した企業に融資する場合の金利のことです。

この短期プライムレートは、金融機関が資金を調達するためにかかったコストや今後の金利動向を見ながら決定する仕組みとなっているため、日銀が金融政策の一つとして景気の動向などにより引き上げや引き下げを行う政策金利に大きく影響されます。

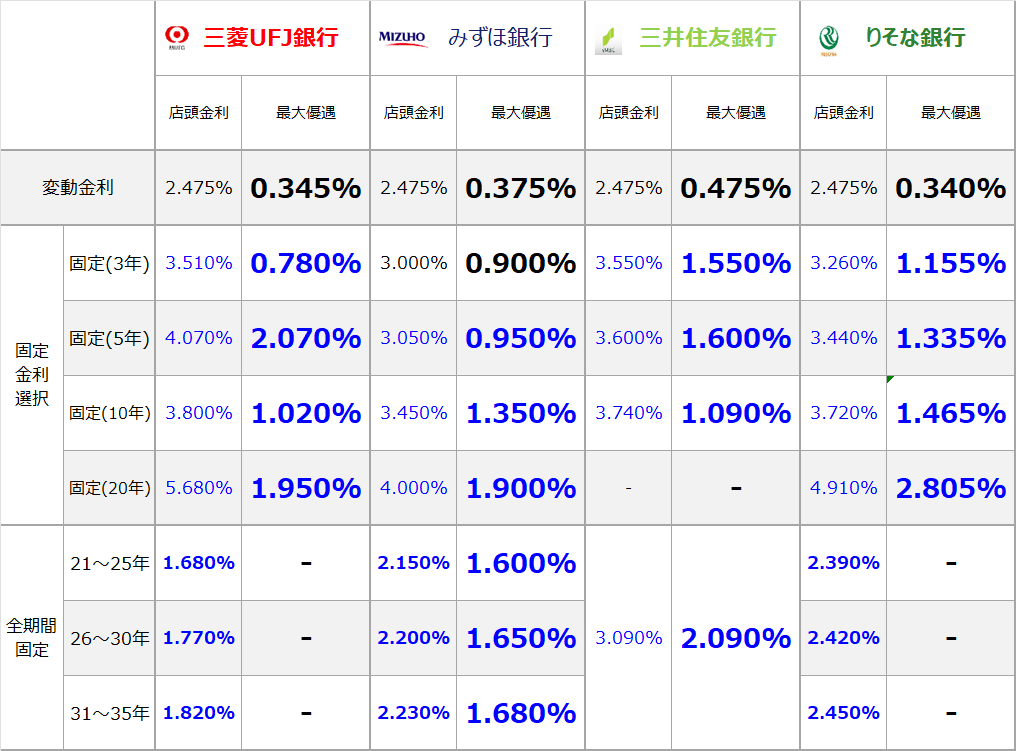

2024年1月の住宅ローン金利一覧

※ネット銀行の場合、お客様ご自身での審査・申込手続きが必要になる場合がございます。

※購入物件の状況や金融機関の手続き等の各種条件により、ご選択いただけない場合がございます。

※上記金融機関は順不同です。株式会社ホームリンクの主な取扱の金融機関です。この他の金融機関もお取扱いが出来ますのでお気軽にお申し付けください。

※上記金利は一例です。各金融機関により、この他のラインナップもございます。詳しくは、担当営業までお問合せください。

※最大優遇後実行金利に関しては、審査の内容(勤務年数・ご年収・ご勤務先等)によるものであり、確約できるものではありませんので予めご了承ください。

※文字の色について、赤い金利=先月よりも上昇、黒い金利=先月と同じ、青い金利=先月より下降

※上記金利の他に各金融機関・保証会社への保証料・手数料がかかります。詳しくは、担当営業までお問合せください。

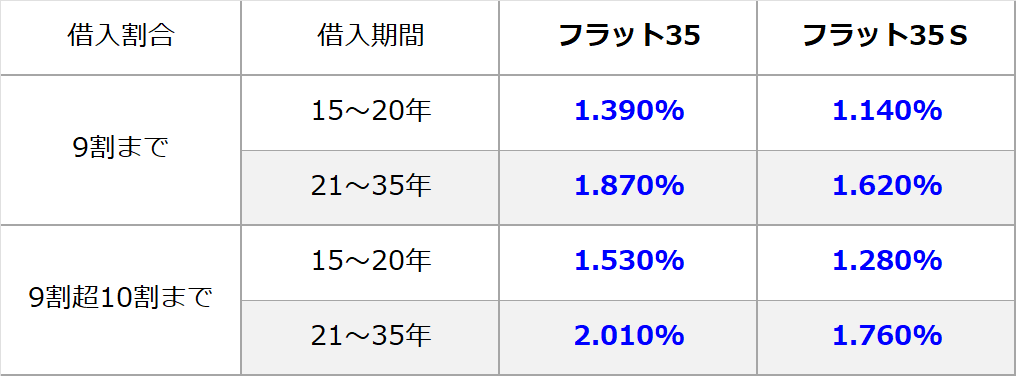

フラット35

※表記の金利は、ARUHI表示のものです。

※フラット35Sは当初5年間(▲0.25%)の優遇金利です。6年目以降はフラット35の金利となります。